Rechnungen pauschalierter Betriebe

Wann muss ein pauschalierter Landwirt eine Rechnung ausstellen? Der pauschalierte Land- und Forstwirt (im Folgenden kurz als Landwirt bezeichnet) gilt als Unternehmer im Sinne des Umsatzsteuergesetzes, das folgendes festlegt: Ein Unternehmer ist berechtigt, Rechnungen auszustellen. Wenn er die Umsätze an einen anderen Unternehmer für dessen Unternehmen oder an eine juristische Person ausführt, ist er verpflichtet, Rechnungen auszustellen. Formalrechtlich muss daher der pauschalierte Landwirt auch dann eine Rechnung ausstellen, wenn er eine Lieferung oder Leistung an oder für einen anderen pauschalierten Landwirt und dessen pauschalierte Landwirtschaft erbringt. Wie hat die Rechnung eines pauschalierten Landwirtes auszusehen?

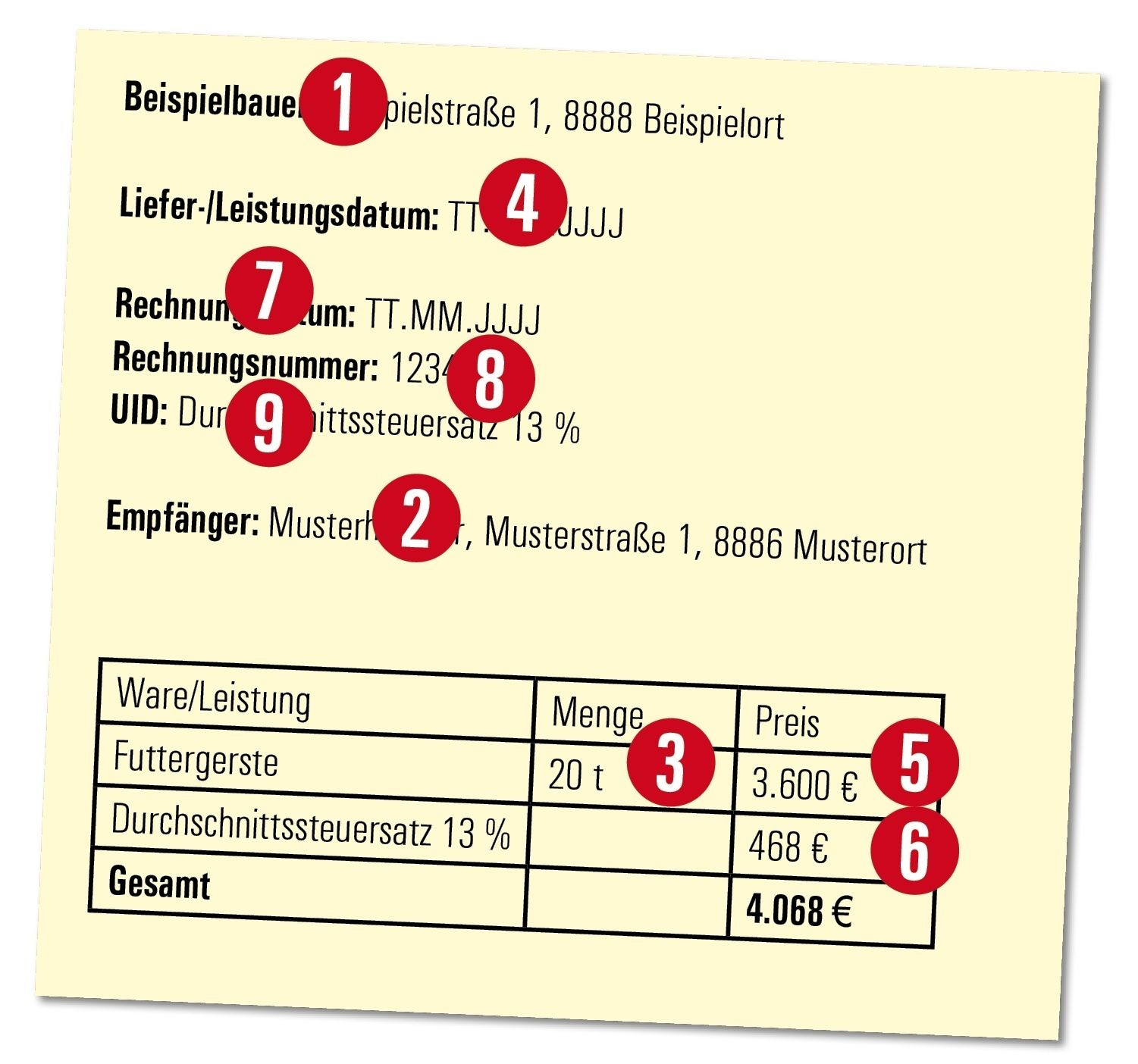

Grundsätzlich weist die ordnungsgemäß ausgestellte Rechnung eines pauschalierten Landwirtes keinen Unterschied zu der eines anderen Unternehmers auf. Ausnahme: Pauschalierte Landwirte, die nur pauschalierte Umsätze tätigen, benötigen keine Umsatzsteuerindentifikationsnummer (UID-Nummer). Auf Rechnungen, die eine UID-Nummer aufweisen müssen, hat der pauschalierte Landwirt den Vermerk "Durchschnittssteuersatz 13%" anstelle der UID-Nummer anzubringen.

Grundsätzlich weist die ordnungsgemäß ausgestellte Rechnung eines pauschalierten Landwirtes keinen Unterschied zu der eines anderen Unternehmers auf. Ausnahme: Pauschalierte Landwirte, die nur pauschalierte Umsätze tätigen, benötigen keine Umsatzsteuerindentifikationsnummer (UID-Nummer). Auf Rechnungen, die eine UID-Nummer aufweisen müssen, hat der pauschalierte Landwirt den Vermerk "Durchschnittssteuersatz 13%" anstelle der UID-Nummer anzubringen.

Die Rechnung eines pauschalierten Landwirtes muss Folgendes enthalten:

- 1. Name und Anschrift des liefernden und leistenden Unternehmers.

- 2. Name und Anschrift des Abnehmers oder des Empfängers der sonstigen Leistung; bei Rechnungen, deren Gesamtbetrag 10.000 Euro übersteigt, weiters die UID-Nummer des Leistungsempfängers.

- 3. Menge und handelsübliche Bezeichnung der gelieferten Gegenstände oder Art und Umfang der sonstigen Leistung.

- 4. Tag der Lieferung oder der Leistung.

- 5. Entgelt der Lieferung oder Leistung.

- 6. Den auf das Entgelt entfallenden Steuerbetrag.

- 7. Das Ausstellungsdatum.

- 8. Eine fortlaufende Nummer, die zur Identifizierung der Rechnung einmalig vergeben wird.

- 9. Die dem Unternehmen vom Finanzamt erteilte UID-Nummer (bzw. den Vermerk "Durchschnittssteuersatz 13%“).

- Rechnungen, deren Gesamtbetrag 400 Euro nicht übersteigt (Kleinbetragsrechnungen), müssen die oben angeführten Punkte 2, 6 (es genügt Entgelt und Steuerbetrag in einer Summe, Anmerkung: "inkl. 13% USt“), 8 und 9 nicht enthalten.